2024-05-08 來源: 新浪財經(jīng)

作者:盛松成 (中歐國際工商學(xué)院經(jīng)濟學(xué)與金融學(xué)教授)

一、消費與投資之間的關(guān)系

(一)單看“三駕馬車”容易割裂消費與投資的關(guān)系

經(jīng)濟增長在任何時代都至關(guān)重要。通常我們采用國民生產(chǎn)總值(GDP)及增速來衡量經(jīng)濟增長。眾所周知,GDP表示一個經(jīng)濟體一段時間內(nèi)生產(chǎn)增加值的加總,具有供給端的視角。從支出的角度看,“三駕馬車”則是基于GDP支出法,將經(jīng)濟中的產(chǎn)出增加值根據(jù)其最終去向加總,由最終需求牽引著生產(chǎn),具有需求端視角。此外還有GDP收入法,即加總經(jīng)濟中所有常住單位獲得的初次分配收入,包括勞動者報酬、固定資產(chǎn)折舊、營業(yè)盈余、生產(chǎn)稅凈額等,是從要素報酬視角來統(tǒng)計的。由于支出法只關(guān)注最終去向,避開了產(chǎn)業(yè)之間的盤根錯節(jié),繞開收入分配之間的勾稽關(guān)系,易于統(tǒng)計,疊加凱恩斯經(jīng)濟學(xué)總需求分析框架盛行,因此將最終需求分解為消費、投資、凈出口這“三駕馬車”是宏觀經(jīng)濟常用分析方法。

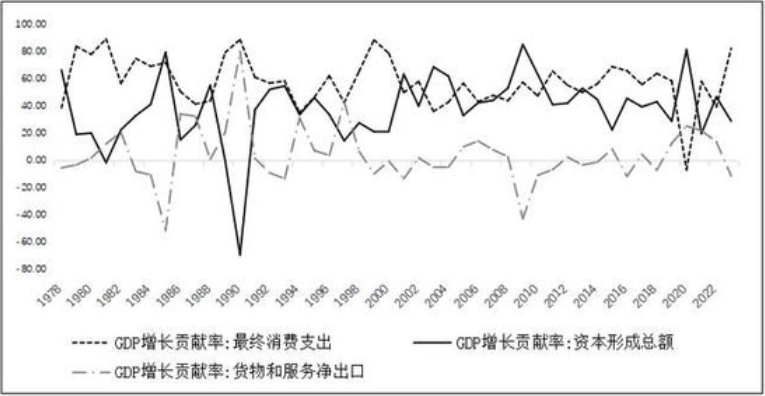

數(shù)據(jù)來源:國家統(tǒng)計局

圖1:中國“三駕馬車”對GDP增長的貢獻率(%)

然而,這種“三分法”是一種靜態(tài)分析方法。基于此爭論消費或投資誰更重要時,往往容易管中窺豹。從“三駕馬車”對GDP增長貢獻率的時間序列圖來看(見圖1),消費和投資的貢獻率常常此消彼長,因此容易誤認為二者之間存在相互排斥的關(guān)系。事實上這種分析方法是將每年經(jīng)濟增長總量看作一塊蛋糕,來比較“三駕馬車”的貢獻,但無法據(jù)此推斷其中消費與投資的相互作用。本節(jié)我們試圖沿著一條時間軸,去理解消費與投資的關(guān)系。

1.當(dāng)期。沿著先生產(chǎn)、再分配、后支出的順序,當(dāng)勞動、資本、土地等各種生產(chǎn)要素被投入生產(chǎn)后可以得到當(dāng)期總產(chǎn)出,經(jīng)由收入分配后會形成購買力,再通過消費、投資和凈出口這三大需求將總產(chǎn)出消化掉。在僅關(guān)注單期的情況下,容易直觀地認為總產(chǎn)出是一塊做好的蛋糕,之后被三大需求切分,就會形成消費與投資競爭瓜分蛋糕的看法,從而將消費和投資割裂開來,認為兩者是此消彼長的關(guān)系。爭論應(yīng)以“消費”還是“投資”來激勵經(jīng)濟增長,顯然是將目光局限于當(dāng)期的結(jié)果。

2.下一期。如果進一步考慮多期,那么投資的地位會上升。為維持社會正常運轉(zhuǎn),維護下一期自己或后代的生存,人們會謀劃下一期生產(chǎn),而不能在當(dāng)期坐吃山空。由于當(dāng)期投資能夠抵補資本折舊并增加下一期投入生產(chǎn)的資產(chǎn),有了下一期生產(chǎn)才有下一期收入,進而才有下一期消費,因此當(dāng)期保持一定規(guī)模的投資對于維系下一期生產(chǎn)就顯得很重要。也就是說,當(dāng)突破單一期限,將目光延伸至多期時,投資及其帶動的新增資本作為各期生產(chǎn)活動“連接器”的作用將會放大。值得注意的是,經(jīng)濟模型為了便于討論,只將人均資本作為生產(chǎn)要素,但如果突破思維定勢,意識到勞動力也需要進入下一期生產(chǎn),那么維系勞動力生存并得以進入下一期生產(chǎn)的消費何嘗不是一種投資呢?

3.無限期。如果將目光放得更加長遠,考慮無限期的話,那么消費的地位又會上升。首先,人類從事生產(chǎn)勞動是為了生存與繁衍,一切經(jīng)濟活動的最終目的是消費,無論是自身消費還是子孫后代的消費。其次,如前所述,當(dāng)期投資是維系下一期生產(chǎn)所必需資本的條件,同樣,當(dāng)期消費也是維系勞動力可持續(xù)供給并進入下一期生產(chǎn)的條件,也是一種形式的“投資”,是用于維系勞動者體能或智力的人力資本投資,而非狹義的資本品投資。再次,未來供給最終依靠消費實現(xiàn)其價值。無論是當(dāng)期投資所彌補的資本折舊還是帶動的新增資本,或是當(dāng)期消費所維系的勞動力生產(chǎn),所投入形成的未來生產(chǎn)在終點時刻(如果有)都依靠消費來實現(xiàn)價值。假想在科幻世界中人類文明的終點,如果徒留一堆輝煌的建筑而空無一人,那么為了人類文明繁榮而積蓄的往期投資就失去了意義。因此,如果將期限綿延至無窮,消費又會成為一切生產(chǎn)活動的終極意義,關(guān)系到國民福祉,關(guān)系到人們對美好生活的追求。

在統(tǒng)計慣例上,中外都按照季度來統(tǒng)計GDP,以季度為單位統(tǒng)計經(jīng)濟體的消費量、投資量、經(jīng)濟產(chǎn)出量等。現(xiàn)實經(jīng)濟情況是千萬個微觀主體每時每刻都在進行消費和投資的決策,既不是以季度為單位,也不是以年度為終點,因此在無窮期內(nèi),我們很難去爭辯消費或投資孰是孰非,這也是“三分法”的缺陷。毫無疑問,作為生產(chǎn)要素的勞動力和資本進入生產(chǎn)函數(shù),背后是有消費和投資在維系著勞動力和資本要素的存續(xù),而當(dāng)產(chǎn)出形成后又需要消費和投資來決定產(chǎn)出的出路。上述分析只是說明了消費和投資在連續(xù)時間上的相對重要性,兩者類似于DNA(脫氧核糖核酸)雙螺旋結(jié)構(gòu)交互前進,不應(yīng)將其割裂看待。

(二)消費與投資之間存在相互促進關(guān)系

從微觀層面看,投資和消費在資源分配上可能存在競爭關(guān)系。比如在家庭層面,如果居民過多地將收入用于投資或儲蓄,就會減少日常消費支出。已有很多文獻解釋居民消費率或儲蓄率的影響因素,包括收入及預(yù)期收入增速、醫(yī)療養(yǎng)老制度、文化傳統(tǒng)、信貸約束等(Modigliani和Cao,2004;Kujis,2005)。再比如在政府層面,如果過多地將公共財政支出用于公共投資可能會擠占公共財政中本可用于支持居民消費(如社會福利、消費補貼等)的資金。

從宏觀層面看,投資和消費是互相影響的。

投資可以促進消費。當(dāng)企業(yè)增加投資時,一般會創(chuàng)造更多的就業(yè)機會,提高勞動者收入,進而增加他們的消費能力。此外,投資常常伴隨著技術(shù)創(chuàng)新和生產(chǎn)效率提升,擴張的供給可以降低商品價格或增加新型商品供給,刺激居民消費。

消費會作用于投資。當(dāng)消費者需求增加時,企業(yè)為了滿足消費需求,往往需要擴大生產(chǎn)規(guī)模,比如購買新的機器設(shè)備、擴建工廠或者提升技術(shù)等。同時,強勁的消費市場通常意味著企業(yè)預(yù)期會有更高的銷售額和利潤。這種積極的財務(wù)預(yù)期會激勵企業(yè)進行更多的投資活動,因為投資通常是基于對未來資本回報率的預(yù)期。隨著消費者偏好的變化和需求的升級,企業(yè)需要不斷投資于研發(fā)和技術(shù)創(chuàng)新,以生產(chǎn)出更加符合人們需求的新產(chǎn)品和服務(wù)。這種創(chuàng)新投資不僅增強企業(yè)競爭力,也推動了整個行業(yè)的技術(shù)進步。因此,以消費需求為基礎(chǔ),在市場經(jīng)濟條件下,更加易于發(fā)現(xiàn)有合理回報的投資方向,提升經(jīng)濟運行的效率,并推動實現(xiàn)經(jīng)濟總量的增長。只有無效的投資,沒有無效的消費(除了浪費)(盛松成等,2023)。

政府部門支出會影響居民消費。一方面,財政支出的乘數(shù)理論認為,政府支出會轉(zhuǎn)化為居民收入,乘以邊際消費傾向后又變成居民消費,繼而又成為其他居民的收入及消費,從而產(chǎn)生數(shù)倍于財政支出的需求拉動效果。另一方面,也有研究認為擴大的財政支出可能會對居民消費產(chǎn)生擠出效應(yīng)(Blanchard and Perotti,2002;Linnemann and Schabert,2004),因為居民預(yù)期財政支出擴大會使稅負增加,從而降低居民預(yù)期收入,最終擠出家庭部門消費。[ 事實上,政府支出可以根據(jù)去向分成政府投資和消費。不同性質(zhì)的政府支出對于居民消費的影響是不一致的。胡永剛和郭新強(2012)認為生產(chǎn)性建設(shè)是我國財政支出的重要去向,而居民消費與政府生產(chǎn)性支出即政府投資之間表現(xiàn)出穩(wěn)健的正相關(guān)關(guān)系。蔡曉慧和茹玉驄(2016)通過微觀數(shù)據(jù)證明,長期來看,基礎(chǔ)設(shè)施資本存量增加會激勵企業(yè)研發(fā)投入。張斌和茅銳(2016)通過兩部門世代交疊模型證明,如果政府采取歧視非工業(yè)部門發(fā)展、刺激工業(yè)部門這一政策組合,則當(dāng)政府增加諸如基礎(chǔ)投資建設(shè)的需求時,會導(dǎo)致儲蓄率上升,資本實際邊際回報率下降。]

雖然“三駕馬車”之說來源于凱恩斯的總需求分析框架,但凱恩斯在1936年的《就業(yè)、利息和貨幣通論》中并沒有分割消費與投資的關(guān)系。凱恩斯指出,居民收入和邊際消費傾向決定了消費需求,而當(dāng)投資不足以彌補滿負荷生產(chǎn)和消費之間的差額時,失業(yè)就會出現(xiàn)。企業(yè)投資受到預(yù)期資本回報率的影響。當(dāng)企業(yè)家預(yù)期資本回報率低于利率時,投資不足就會發(fā)生。然而,消費與投資并不是割裂的,消費需求其實是資本回報率的一個重要影響因素。因此,企業(yè)家對消費演變的預(yù)期必須是外生的,或者至少不能與有效產(chǎn)出的演變機械地聯(lián)系在一起,否則就會出現(xiàn)哈羅德動態(tài)不穩(wěn)定性(Dejuán,2005、2017)。

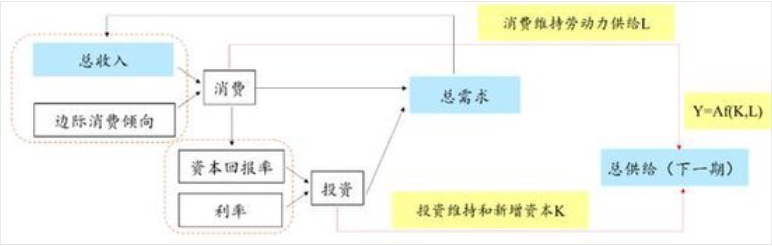

圖2:消費與投資的關(guān)系示意圖

(三)消費與投資之間的關(guān)系在不斷變化:一個實證檢驗

本節(jié)采用中國統(tǒng)計年鑒數(shù)據(jù),構(gòu)造了一個時間跨度為2005年至2022年,截面為中國31個省份的非平衡面板數(shù)據(jù),檢驗消費與投資的動態(tài)關(guān)系。其中,我們選取居民人均消費支出增速作為消費(consumption)的代理變量,選取固定資產(chǎn)投資總額增速作為投資的代理變量(investment),根據(jù)杜米特雷斯庫和赫林(Dumitrescu and Hurlin, 2012)的方法對兩變量之間進行面板格蘭杰因果檢驗(見表1)。表1第(1)行的結(jié)果表明,在樣本區(qū)間內(nèi),原假設(shè)沒有被拒絕(P值大于0.1),即消費不是投資的格蘭杰原因,總體上消費沒有起到促進投資的作用。但相反的是[表1第(2)行],投資是消費的格蘭杰原因,即投資在一定程度上促進了消費。

然而,最近十年消費與投資的經(jīng)驗關(guān)系發(fā)生了逆轉(zhuǎn)。僅使用2013年至2022年的面板數(shù)據(jù)時,情況則相反。表1第(3)行的結(jié)果表明,2013-2022年,消費不是投資的格蘭杰原因的原假設(shè)被拒絕,即消費促進了投資,但是投資不再促進消費[表1第(4)行]。消費和投資之間的因果關(guān)系是可以隨著時間轉(zhuǎn)換的,這也符合我國國情和發(fā)展階段的特色。改革開放以來,早期我國從計劃經(jīng)濟轉(zhuǎn)向市場經(jīng)濟,商品供給短缺,經(jīng)濟增長主要由投資驅(qū)動;隨著經(jīng)濟快速增長,商品供不應(yīng)求的局面轉(zhuǎn)變,投資邊際回報率下降,消費逐漸決定投資的走向。

二、什么是消費和投資的良性循環(huán)

(一)消費與投資的理論關(guān)系:來自經(jīng)濟增長模型的解釋

關(guān)于消費和投資的關(guān)系及其對經(jīng)濟增長貢獻的爭論沸沸揚揚,前文也論證了兩者之間的動態(tài)交互關(guān)系,實際上經(jīng)典經(jīng)濟增長理論對此早有論述。

1. 索洛模型

索洛模型是所有現(xiàn)代經(jīng)濟增長模型的基礎(chǔ)。索洛模型從生產(chǎn)函數(shù)出發(fā),將儲蓄率(消費率)視為外生,得出人均產(chǎn)出的增長路徑,從而求解出穩(wěn)態(tài)下投資將達到維持投資水平(Break-even Investment)[ 維持投資水平是指此時投資恰好可以抵消資產(chǎn)折舊、人口增長等拖累,使得資本能夠保持在不會引發(fā)生產(chǎn)能力萎縮的水平。],同時其余產(chǎn)出用于消費的結(jié)論。達到穩(wěn)態(tài)之前,當(dāng)儲蓄率所決定的投資水平高于維持投資時,多出的新增資本會提高人均資本進而通過生產(chǎn)函數(shù)帶動人均產(chǎn)出增長。達到穩(wěn)態(tài)時,由于維持投資水平隨著資本存量擴張已然很高,投資保持在維持投資水平,新增資本為零,此時人均產(chǎn)出達到最高水平,可以說單從經(jīng)濟規(guī)模來看已經(jīng)達到峰值。

當(dāng)前有一種觀點強調(diào)投資拉動經(jīng)濟增長的重要性,認為應(yīng)該盡可能依靠投資來促進經(jīng)濟增長和技術(shù)創(chuàng)新,實際上索洛模型早就揭示了這一點。一國儲蓄率對于該國經(jīng)濟能夠達到多大規(guī)模很重要,換言之投資對一國經(jīng)濟規(guī)模至關(guān)重要。對于兩個初始狀態(tài)相同的經(jīng)濟體,外生的儲蓄率決定了這兩個經(jīng)濟體最終所達到的穩(wěn)態(tài)經(jīng)濟水平,即人均產(chǎn)出水平。如果一國儲蓄率高于另一國,那么每期新增資本會高于另一國,并帶動產(chǎn)出增長,從而在達到穩(wěn)態(tài)時該國的人均產(chǎn)出就會高于另一國,穩(wěn)態(tài)資本存量也會高于另一國。由此,很自然地得出的一個政策啟示是:一國為了提高穩(wěn)態(tài)產(chǎn)出水平,即想要擁有更大的經(jīng)濟規(guī)模,躋身世界經(jīng)濟規(guī)模前列,就應(yīng)該提高儲蓄率、增加資本積累,并不惜代價抑制消費。一個極端情況是該國人民不吃不喝,儲蓄率為100%,那么所有產(chǎn)出都用于資本增長,最終能夠達到最高產(chǎn)出規(guī)模,然而其代價是毫無國民福祉。反之,如果一國特別強調(diào)消費以增進國民福祉,那么較低的儲蓄率會使得每期新增資本較少,產(chǎn)出增長較少,直至穩(wěn)態(tài)時仍然只達到一個偏低的產(chǎn)出水平,而且偏低的產(chǎn)出水平也僅能支持消費達到一個不算高的穩(wěn)態(tài)水平。因此,提高儲蓄率能夠提高穩(wěn)態(tài)產(chǎn)出水平,加大投資能夠做大經(jīng)濟規(guī)模,這是毫無疑問的,但代價是減少人們的消費及福祉。

一個自然而然的思考是能否存在一個最優(yōu)儲蓄率,使得既不要過于抑制消費也不要罔顧產(chǎn)出,索洛模型同樣給出了最優(yōu)儲蓄率的答案。在該儲蓄率之下,當(dāng)經(jīng)濟達到穩(wěn)態(tài)時其資本存量所對應(yīng)的資本邊際回報率恰好等于人口增長率、技術(shù)進步率和折舊率之和,即滿足“黃金規(guī)則”。如果儲蓄率高于該最優(yōu)儲蓄率,則經(jīng)濟達到穩(wěn)態(tài)時人均資本存量會更高,人均產(chǎn)出會更高,但消費水平已從最高點下降;反之如果儲蓄率低于該最優(yōu)儲蓄率,則穩(wěn)態(tài)人均產(chǎn)出會偏低,同時穩(wěn)態(tài)消費也沒有達到黃金規(guī)則下穩(wěn)態(tài)消費水平。因此,索洛模型已經(jīng)從經(jīng)濟演進角度闡述了消費與投資的關(guān)系:假設(shè)人類世世代代繁衍下去,站在世代消費總和最大化角度,消費和投資都不是越高越好,而是存在最優(yōu)儲蓄率使之達到最優(yōu)組合,同時使產(chǎn)出也能夠保持在一個較高水平。

2. 拉姆齊-卡斯-庫普曼模型

索洛模型簡潔、優(yōu)美地描述了消費與投資的關(guān)系,但缺陷在于所描述的經(jīng)濟增長沒有微觀基礎(chǔ),其假設(shè)儲蓄率是外生的。實際上儲蓄率是一個內(nèi)生色彩濃厚的變量。之后以拉姆齊-卡斯-庫普曼(Ramsey-Cass-Koopman)模型為代表的最優(yōu)增長模型引入了微觀基礎(chǔ),從而闡述了消費和投資的最優(yōu)組合。該模型通過求解廠商部門利潤最大化和家庭部門效用最大化,得出消費和資本的動態(tài)方程,分別主導(dǎo)著各期消費和資本的增長路徑。當(dāng)穩(wěn)態(tài)的消費和資本同時達到時,就是消費和資本的最優(yōu)組合。

只有特定的初始消費和資本組合才能通過一條獨特的鞍點路徑(Saddle Path)達到穩(wěn)態(tài)。如果初始狀態(tài)下消費較高,也就是家庭部門更加注重當(dāng)期消費,那么由于初始狀態(tài)資本偏低,此時資本邊際回報率較高,那么消費增速將大于零,即消費會繼續(xù)上升并因產(chǎn)出上升而帶動資本上升,但該動態(tài)路徑會因為消費過高使得資本很快到達維持投資水平,繼續(xù)再增加消費的話,資本會下降并導(dǎo)致產(chǎn)出下降,最終使得消費不可持續(xù)。這意味著對于初始階段過度崇尚消費的經(jīng)濟體而言,消費主義會拖累資本積累、侵蝕經(jīng)濟增長,最終走向消費難以為繼的道路。反之,如果初始狀態(tài)下消費較低,也就是家庭部門消費處于受抑制的水平,由于初始階段資本邊際回報率較高,此時消費會小幅上升,同時在資源約束下偏低的消費水平會進一步支持資本擴張,直到資本邊際回報率等于臨界值,消費增速轉(zhuǎn)負。又因為消費下降將更多資源留給了資本繼續(xù)擴張,并超過黃金法則所確定的穩(wěn)態(tài)資本水平,這意味著對于那些過于抑制消費而強調(diào)投資的經(jīng)濟體,最終會走向無效投資而罔顧消費的境地。因此,只有一條獨特的鞍點路徑能夠達到穩(wěn)態(tài)的消費和資本。該模型給出的政策啟示是,給定一個經(jīng)濟體初始的資本水平(給定初始消費水平亦然),需要小心翼翼地合理安排消費水平,才能夠?qū)⒔?jīng)濟增長引導(dǎo)到鞍點路徑上,從而進入最優(yōu)經(jīng)濟增長路徑,罔顧消費或投資任一方面都難以達到這一路徑。

3. 經(jīng)濟增長模型小結(jié)

綜上所述,索洛模型和拉姆齊-卡斯-庫普曼模型分別從儲蓄率外生或內(nèi)生的角度,動態(tài)地闡述了經(jīng)濟增長過程中消費和資本的關(guān)系,較之于泛泛而談的消費和投資哪個重要的爭論要深刻和立體得多。從經(jīng)濟模型的論述中,有幾點啟示或共識:首先,投資對經(jīng)濟增長很重要,或者說儲蓄率對經(jīng)濟增長很重要。儲蓄率的高低決定了經(jīng)濟達到穩(wěn)態(tài)時的經(jīng)濟產(chǎn)出水平,即決定了經(jīng)濟規(guī)模所能達到的高度。其次,儲蓄率并不是越高越好,或者說投資不是越多越好。儲蓄率過高會忽略消費的意義,而實現(xiàn)無限期內(nèi)世世代代總消費最大化才是全社會的目標(biāo)。不僅如此,過高的儲蓄率帶來資本存量擴張,與之伴隨的是維持投資水平上升,即維持規(guī)模如此巨大的資本存量使之不萎縮就需要保證每期投資不能停止或減少。第三,消費與投資之間存在最優(yōu)組合。索洛模型認為存在最優(yōu)儲蓄率使消費最大化,資本達到黃金法則水平。更進一步,拉姆齊-卡斯-庫普曼模型認為存在鞍點路徑使消費和投資組合能夠達到最優(yōu)增長路徑,至于對各個經(jīng)濟體而言何為最優(yōu)增長路徑以及政策如何實現(xiàn)最優(yōu)增長路徑,受到競爭格局、文化習(xí)慣、風(fēng)險偏好等諸多因素影響。

(二)中美投資與消費比例的對比

很長一段時間以來,中國的經(jīng)濟增長模式是重投資而不重消費。這種模式側(cè)重于增加資本投資和生產(chǎn)能力,即通過大規(guī)模的基礎(chǔ)設(shè)施建設(shè)、工業(yè)化和城市化來推動經(jīng)濟增長和就業(yè)。該模式在推動經(jīng)濟高速增長的同時,也存在明顯的弊端。

改革開放初期,我國供給明顯短缺,投資帶來的收益是巨大的。隨著工業(yè)化進程加速,投資回報率遞減,供不應(yīng)求的局面已鮮少出現(xiàn),取而代之的是產(chǎn)能過剩、資源錯配、發(fā)展不均衡等問題。同時,大規(guī)模投資和快速工業(yè)化造成了嚴(yán)重的環(huán)境問題,包括資源過度消耗和環(huán)境污染等。

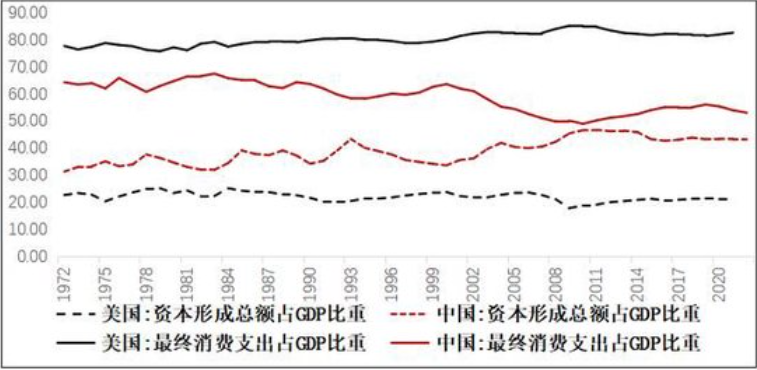

數(shù)據(jù)來源:世界銀行

圖3:中美消費與投資占GDP比重(%)

根據(jù)世界銀行數(shù)據(jù),美國的資本形成總額占GDP比重相對穩(wěn)定,在20%~26%之間波動。而中國的比重從上世紀(jì)70年代初的31%波動上升至2011年的46.7%,隨后微幅下降穩(wěn)定在43%左右(見圖3)。美國的消費支出占比相對較高,且總體上保持相對穩(wěn)定,表明美國經(jīng)濟模式更加注重消費。在1972年至2021年期間,美國最終消費支出占GDP比重的變化范圍在75.75%~85.13%之間。中國消費支出占比在2000年后有所下滑,從63.6%跌至2010年的48.9%,隨后微幅上升。

值得注意的是,在經(jīng)濟衰退期間(如1980年代初期和2008年金融危機),美國最終消費支出占GDP比重有所上升,主要是因為投資和出口減少,消費在經(jīng)濟中的比重相對增加。然而,在此時期,中國的資本形成總額占比則呈現(xiàn)上升趨勢,反映了兩國政策著力點的差異。

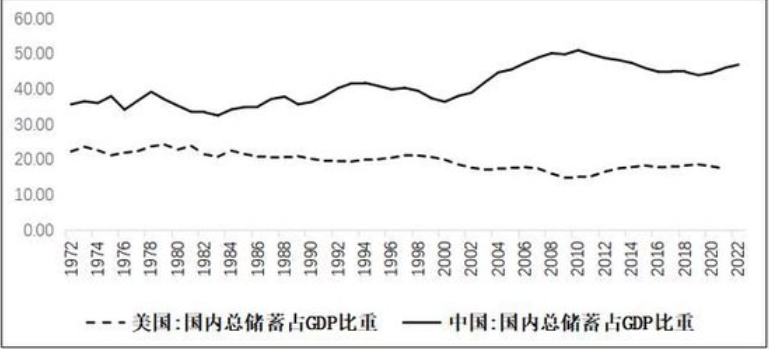

總儲蓄占GDP的比重與最終消費支出的比重呈相反走勢。根據(jù)世界銀行的數(shù)據(jù),2000年以前,美國和中國的國內(nèi)總儲蓄占GDP比重都呈現(xiàn)相對穩(wěn)定的趨勢。2000年以后,美國的儲蓄占比先小幅下降,金融危機之后有所反彈;而中國的儲蓄占比則從36.4%上升至2010年的高點50.1%左右,隨后逐步下降至2019年的44.0%(見圖4)。

新冠疫情期間,中美的儲蓄率均有所上升。美國儲蓄率上升主要是因為發(fā)放的大量財政補貼增加了居民的可支配收入,而在補貼政策停止后,該部分超額儲蓄迅速轉(zhuǎn)化為消費。但中國的情況有所不同,由于經(jīng)濟不確定性增大,大多數(shù)居民選擇預(yù)防性儲蓄。

數(shù)據(jù)來源:世界銀行

圖4:中美總儲蓄占GDP比重(%)

(三)消費最優(yōu)占比:來自國別層面的檢驗

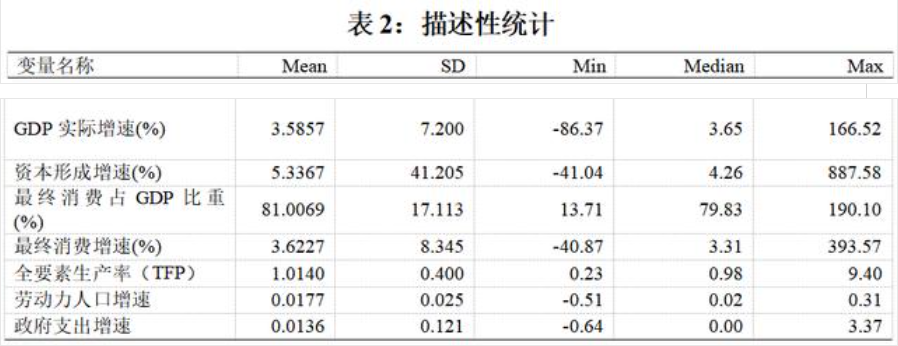

通過前文分析可知,消費與投資之間存在最優(yōu)組合。那么,是否存在一個最優(yōu)的消費比例,從而使相同的消費和投資增速能夠最大化促進經(jīng)濟增長? 本節(jié)采用時間跨度為2000—2021年,橫截面為94個國家的非均衡面板數(shù)據(jù),構(gòu)建面板門檻效應(yīng)模型(Threshold Regression)來檢驗這一問題。其中,全要素生產(chǎn)率數(shù)據(jù)來自佩恩世界表(Penn World Table),由加利福尼亞大學(xué)戴維斯分校和格羅寧根大學(xué)格羅寧根增長發(fā)展中心的學(xué)者開發(fā)和維護的一組國民經(jīng)濟核算數(shù)據(jù),其他數(shù)據(jù)則來自世界銀行。表2給出了被解釋變量GDP實際增速、核心解釋變量資本形成增速、門檻變量最終消費占GDP比重以及其他控制變量的描述性統(tǒng)計特征。

我們采用資本形成增速(capitalrate)作為核心解釋變量,GDP實際增速作為被解釋變量,消費占GDP的比重(consumption)作為門檻變量。構(gòu)建如下門檻效應(yīng)模型:

通過檢驗發(fā)現(xiàn),消費占比的門檻效應(yīng)顯著,且存在1個門檻,即當(dāng)消費占比高于78.7%時,資本形成增速對GDP實際增速的促進作用明顯提升。由此可見,中國的消費占比還遠遠沒有達到最優(yōu)水平。

當(dāng)投資等于維持投資水平時,所有投資將用于維持既有資本使之不會萎縮,而不會再有新增投資,此即投資達到穩(wěn)態(tài)水平。隨著資本存量擴大,所需的維持投資水平將同比例上升,意味著每期扣除消費后的部分將有更大比例用于維系既有資本,更少比例用于新增投資,直至所有投資全部為維系既有資本。也就是說,每期投資所形成的資本存量將會對下一期投資形成負擔(dān),表現(xiàn)為債務(wù)負擔(dān)的剛性。廠商部門通過向家庭部門借入資本來進行生產(chǎn),一部分借入資本是用于維系既有資本,也就是設(shè)備保養(yǎng)、更新?lián)Q代等。這部分投資具有剛性,是不得不完成的任務(wù),否則就會面臨設(shè)備老化問題。隨著資本存量擴大,維持既有資本所需的投資也會擴大,于是每期廠商為了維持既有資本都需要借入資本并承擔(dān)付息成本。現(xiàn)實中,無論是建成后高速公路的養(yǎng)護,還是生產(chǎn)車間設(shè)備的保養(yǎng),都需要持續(xù)不斷投資,而這些投資都是不得不進行的,并且不會計入新一期生產(chǎn)中。

三、如何促進消費和投資的良性循環(huán)

2023年中央經(jīng)濟工作會議報告提出了促進消費和投資良性循環(huán)的兩個辦法:一是激發(fā)有潛能的消費,二是擴大有效益的投資。那么,何為有潛能的消費和有效益的投資?簡單來說,有效益的投資就是產(chǎn)出最終能實現(xiàn)銷售并獲得利潤的投資,這是由需求端和供給端共同決定的;有潛能的消費則是能促進投資不斷產(chǎn)出并擴大生產(chǎn)的消費,這主要取決于需求端和供給端的相互影響。具體而言,需要分析消費和投資的各自的決定因素。

(一)理解消費:消費的決定因素

消費在宏觀經(jīng)濟理論中一直具有重要地位。古典經(jīng)濟學(xué)家認同消費的意義,但整體上更加強調(diào)勤儉節(jié)約的重要性,贊同儲蓄是美德。亞當(dāng)斯密早有言在先,“消費是生產(chǎn)的唯一歸宿和目的”,但他也明確反對“消費至上”,認為揮霍式、奢靡式消費無助于有價值商品的累積和社會資本的增加。李嘉圖強調(diào)投資對經(jīng)濟增長的作用,儲蓄(投資)相較于消費能促進資本積累、生產(chǎn)擴張和長期生產(chǎn)率提升。馬克思將消費和生產(chǎn)看成一個矛盾統(tǒng)一體,消費決定于生產(chǎn)又反作用于生產(chǎn),消費是社會再生產(chǎn)得以進行的重要條件。古典經(jīng)濟學(xué)強調(diào)個體應(yīng)該節(jié)制消費,更多儲蓄,形成資本,推動經(jīng)濟增長和長期繁榮。這種對消費的看法與所處的經(jīng)濟發(fā)展階段有關(guān)。在經(jīng)濟發(fā)展的早期,例如馬爾薩斯時代,他認為土地是農(nóng)業(yè)社會最重要的生產(chǎn)要素,人口是經(jīng)濟增長的負擔(dān),因為過多的人口為追求溫飽會消費掉絕大多數(shù)農(nóng)產(chǎn)品,那么就很難提供剩余產(chǎn)品用于投資,形成新的生產(chǎn)力,從而拖累人均產(chǎn)出增長。再后來,凱恩斯將消費和投資并列為總需求的兩大構(gòu)成,但是決定消費需求和投資需求的是兩組獨立變量。消費需求由收入和邊際消費傾向決定,而投資需求由資本回報率和利率決定。短期內(nèi),由于人們的邊際消費傾向變化緩慢,消費需求上升空間很小,因此如果想要擴大總需求,作為慢變量的消費需求往往無能為力,更需要作為快變量的投資需求。

專門探討消費的經(jīng)濟理論出現(xiàn)在20世紀(jì)50年代。彼時全生命周期假說和永久收入假說分別成為消費-儲蓄研究的主流理論,兩者基本上闡述了同樣道理:理性的個體會根據(jù)全生命周期效用最大化來決定每一期消費,在此設(shè)定下決定當(dāng)期消費的不是當(dāng)期收入而是一生總收入,儲蓄則是當(dāng)期收入與當(dāng)期消費的差額,用于支持未來或后代的消費。生命周期假說和永久收入假說不謀而合,認為消費不是簡單地由當(dāng)期收入決定,而是由一生擁有的總財富、總資源或持久收入決定。

縱觀消費理論,無論是古典經(jīng)濟理論還是凱恩斯經(jīng)濟學(xué),以及后期的永久收入假說等,無一例外都非常強調(diào)收入或產(chǎn)出水平對消費的決定性作用。盡管各種消費理論的假設(shè)或推演方式有別,但有幾點共識:第一,消費受到收入影響,即使是在農(nóng)業(yè)社會,人們消費多少也受到農(nóng)作物產(chǎn)出的影響。第二,人們具有平滑消費的能力,不局限于當(dāng)期消費,不愿意饑一頓、飽一頓,而是盡可能平滑可預(yù)見時間內(nèi)的消費。第三,消費意愿會因人而異、因時而異,受到主觀偏好、借貸約束、延時滿足等影響,更重要的是消費意愿會受到收入及預(yù)期收入影響,也是收入的函數(shù)。也就是說,收入會通過收入本身及其對消費意愿的影響這兩個渠道共同影響消費,從而強化第一點。

(二)理解投資:投資的決定因素

相較于豐富的消費理論,專門討論投資的經(jīng)濟理論要少得多。亞當(dāng)斯密在《國富論》中曾花大量篇幅討論了投資,認為擴大投資是經(jīng)濟增長的基礎(chǔ),因為無論是為了擴張市場,還是使技能勞動力能夠更大程度上發(fā)揮其專業(yè)化能力,都需要投資發(fā)揮作用。隨著資本積累、收入增加以及經(jīng)濟越來越富足,投資回報率會下降,但只要包含風(fēng)險溢價的資本回報率超過誘使人們進行儲蓄所必需的利率,投資就會繼續(xù)下去。馬爾薩斯指出,對生產(chǎn)最有利的三大因素分別是資本積累、土地肥力和勞動節(jié)約型的發(fā)明創(chuàng)造。總體上,古典經(jīng)濟學(xué)認為投資是一種創(chuàng)造性的冒險活動,強調(diào)其在推動經(jīng)濟增長中的作用。隨著原有固定資產(chǎn)的折舊,如果沒有投資,就無法維持再生產(chǎn)所必須的資本存量水平,經(jīng)濟生產(chǎn)能力就會萎縮。通過投資能夠維持資本存量水平不下降或上升,創(chuàng)造新的就業(yè)機會,從而促進消費增加和經(jīng)濟增長。

凱恩斯首次較為系統(tǒng)地論述了投資的決定因素,認為投資由資本回報率和利率共同決定。其中,資本回報率由資本存量和資本預(yù)期回報率決定,與資本存量呈反向關(guān)系,與資本預(yù)期回報率呈正向關(guān)系。資本預(yù)期回報率是投資者根據(jù)未來現(xiàn)金流和資產(chǎn)重置價值計算所得,與大眾商業(yè)心理的樂觀程度或劃時代的新發(fā)明等有關(guān)。總體上,資本回報率越高則投資越高。利率則受到貨幣供應(yīng)量和流動性偏好的影響。總體上,利率越低則投資越高。然而,由于流動性偏好的存在,央行調(diào)節(jié)貨幣供應(yīng)量不一定能有效帶動利率變化,因此貨幣政策在調(diào)節(jié)利率上的失效會使其對投資需求無能為力。盡管如前所述在古典經(jīng)濟學(xué)看來儲蓄是好事,多儲蓄、多投資有利于資本積累和經(jīng)濟增長,但凱恩斯則認為過少的消費、過多的儲蓄在沒有足夠多的投資需求與之匹配時會導(dǎo)致總支出下降,引發(fā)大蕭條,從而需要政府需求來補位。

后期還有一些零散的投資理論,例如投資Q理論。投資Q理論描述了資本回報率對企業(yè)投資決策的影響,表示新增一單位資本會如何影響利潤的現(xiàn)值,如果Q值較高則企業(yè)希望增加資本存量,如果Q值較低則減少資本存量。

縱觀有關(guān)投資的經(jīng)濟理論,盡管不如消費理論那般豐富,但有幾點共識:第一,維持一定水平的投資對經(jīng)濟正常運行是必須的。每期投資的一部分是用于彌補資本折舊,維系存量資本不萎縮,剩余部分才是新增資本。隨著資本存量擴張,每期所需維持資本在增加,也就是說過往投資積累的資本存量都需要當(dāng)期投資去維護,維護后還有剩余的則是在既有資本存量上再新增資本。第二,資本回報率對投資的牽引作用巨大。關(guān)于儲蓄是否會百分百地轉(zhuǎn)化為投資,(新)古典主義和(新)凱恩斯主義經(jīng)濟學(xué)對此有不同看法,但無異議的是除了受到儲蓄這種“量”的影響外,投資還受到另一組力量牽引,那就是以資產(chǎn)回報率為代表的“率”。

(三)以消費帶動投資

投資和消費的決定因素分析表明,消費是經(jīng)濟穩(wěn)定增長的重要因素。投資往往是波動的,特別是在經(jīng)濟不確定性增加時。然而,消費通常是相對穩(wěn)定的。通過消費來帶動投資,發(fā)揮消費對投資和技術(shù)進步的引領(lǐng)和促進作用,有助于降低經(jīng)濟波動,保持經(jīng)濟增長的穩(wěn)定性。

1.政府支出及投資的作用

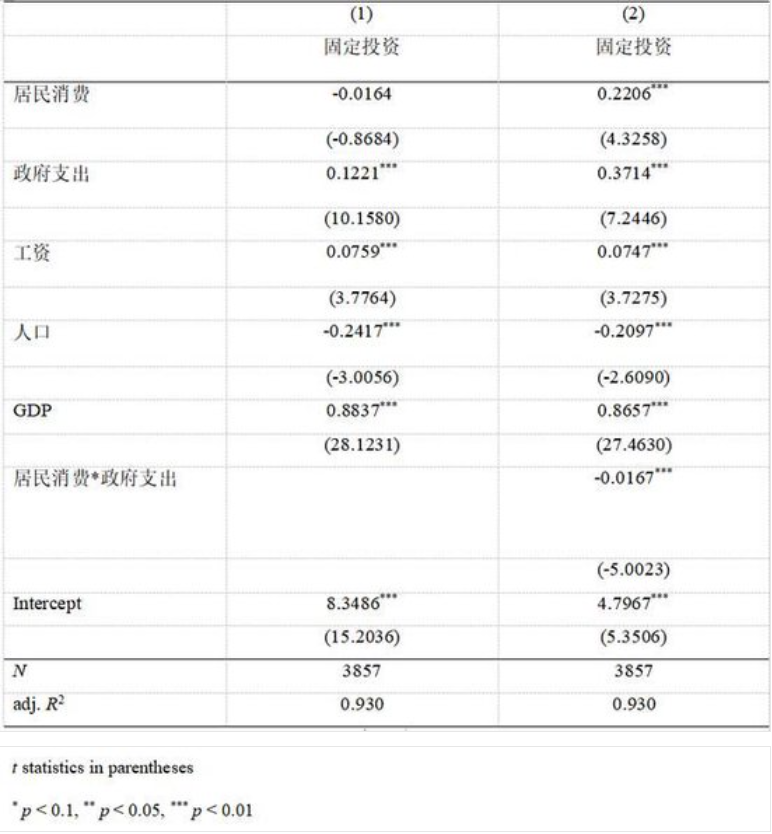

中國以投資為主的增長模式主要體現(xiàn)在政府投資上。本節(jié)采用2000—2021年中國統(tǒng)計年鑒數(shù)據(jù),構(gòu)建以303座城市為截面的面板數(shù)據(jù),檢驗消費對投資的影響。在面板回歸模型中,采用居民消費作為消費的代理變量,采用固定投資作為投資的代理變量,采用地方政府支出作為財政支出的代理變量。為了部分減輕內(nèi)生性,我們對消費采取滯后一階處理。表4第(2)列表明消費和投資之間存在著長期的非線性關(guān)系,而政府支出對該影響起到調(diào)節(jié)作用。

政府支出的增加可能引起投資和消費之間的替代效應(yīng)。政府投資增加,難免吸引更多的資源和資金用于政府項目,相對減少了用于私人投資和居民消費的資源,可能縮減居民消費對投資的刺激作用。

表4:政府支出、居民消費與固定投資

政府投資在相當(dāng)程度上可以促進經(jīng)濟增長,但也可能導(dǎo)致資源的不合理配置,進而引發(fā)產(chǎn)能過剩。產(chǎn)能過剩是指經(jīng)濟中生產(chǎn)能力超過了實際需求水平。當(dāng)出現(xiàn)產(chǎn)能過剩時,企業(yè)商品和服務(wù)的供應(yīng)超過了居民的需求,這可能導(dǎo)致實際通脹水平下降。此時居民會覺得延遲消費可以獲得更低的價格,因此可能選擇推遲消費。

企業(yè)為了減少庫存,也會減少投資。投資下降影響居民的就業(yè)和收入,削弱了居民的消費能力和消費支出,導(dǎo)致產(chǎn)品需求進一步下降,加劇產(chǎn)能過剩的問題,并壓降通貨膨脹水平。

2. 全要素生產(chǎn)率與投資和消費的關(guān)系

經(jīng)濟增長模型無一例外強調(diào)全要素生產(chǎn)率或勞動生產(chǎn)率的作用,新古典主義經(jīng)濟學(xué)更是如此。從上述索洛模型來看,盡管提高外生的儲蓄率能夠提高穩(wěn)態(tài)經(jīng)濟規(guī)模以及由人均產(chǎn)出所衡量的生活水平,但是生活水平根本上取決于技術(shù)進步、全要素生產(chǎn)率或勞動生產(chǎn)率,也就是生產(chǎn)函數(shù)的形態(tài)。只有明確了生產(chǎn)函數(shù)中單位要素投入能夠有多大產(chǎn)出,才能夠討論儲蓄率高低的影響。然而,遺憾的是經(jīng)濟增長模型通常將技術(shù)進步視為外生變量,類似于天上掉餡餅式的技術(shù)進步會帶動生產(chǎn)函數(shù)向外擴張,但現(xiàn)實中技術(shù)進步不是憑空產(chǎn)生的,而是孕育于投資和消費過程中。具體說到投資與消費對技術(shù)進步的促進作用,又會涉及到經(jīng)濟運行的供需結(jié)構(gòu)、行業(yè)結(jié)構(gòu)、地區(qū)結(jié)構(gòu)等。比如,是廠商自主創(chuàng)新推動技術(shù)進步還是消費者需求升級使然。又比如,在服務(wù)消費占消費比重提升、無形資產(chǎn)投資占投資比重提升時,消費和投資對技術(shù)進步的作用也在發(fā)生改變,消費不僅是衣食住行,而且包括教育娛樂醫(yī)療居住等,投資可能不再是一臺臺龐大的機器設(shè)備,而是一串串代碼。消費與投資對全要素生產(chǎn)率增長都很重要,而現(xiàn)有的經(jīng)濟增長模型未能刻畫這種交互影響。

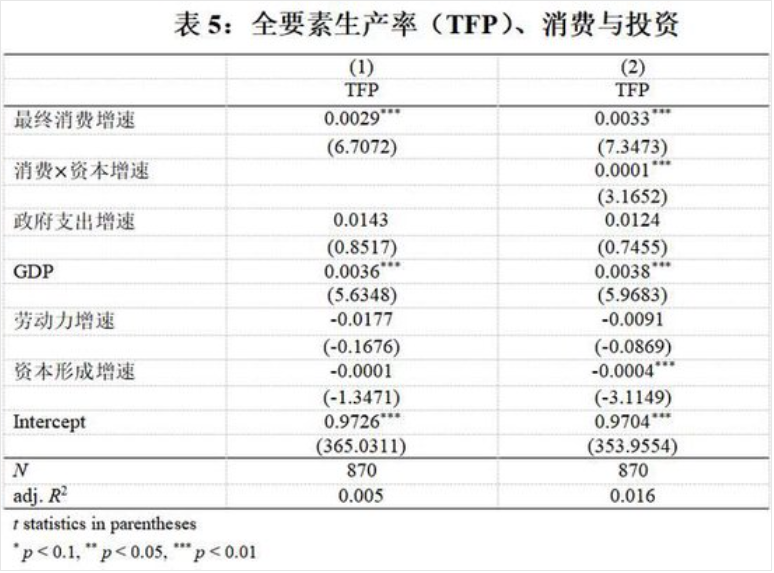

本節(jié)采用時間跨度為2008—2021年,橫截面為93個國家的非均衡面板數(shù)據(jù),構(gòu)建固定效應(yīng)模型來檢驗這一問題。與前文相同,全要素生產(chǎn)率數(shù)據(jù)來自佩恩世界表,其他數(shù)據(jù)則來自世界銀行。被解釋變量為全要素生產(chǎn)率(TFP),控制變量包括勞動力人口增速等。我們關(guān)注最終消費支出增速與資本形成增速對于全要素生產(chǎn)率的作用,以及它們之間的交互作用的影響。

從表5中可以看出,最終消費支出顯著提高了全要素生產(chǎn)率。最終消費支出和資本形成增速的交互作用在2008年之后顯著為正[見表5列(2)]。也就是說,消費支出的提升可以促進投資對全要素生產(chǎn)率的正向作用。

3. 資本邊際回報率、投資與消費

資本回報率會影響投資已經(jīng)幾無爭議,但資本回報率也與消費有關(guān)則少有提及。消費增長意味著廠商生產(chǎn)產(chǎn)品能被消費者認可,沒有滯銷,實現(xiàn)了從產(chǎn)品形態(tài)向企業(yè)營收的轉(zhuǎn)換,因此消費增長帶動資本回報率提高則有利于維持廠商部門生產(chǎn)積極性。當(dāng)然,作為廠商所生產(chǎn)產(chǎn)品的另一條出路,投資也能夠吸收當(dāng)期產(chǎn)出并用于下一期生產(chǎn),但如果這樣,廠商部門就需要不斷向家庭部門借貸并造成債務(wù)累積,以及最終仍需要通過消費來吸收剩余產(chǎn)品。投資最大的風(fēng)險是產(chǎn)品賣不出去,也就是馬克思說的“驚險的跳躍”。因此,決定投資的主要因素是消費,只有下一期消費擴大,才能增加當(dāng)期投資。投資對于維系下一期生產(chǎn)固然很重要,但消費對下一期生產(chǎn)也有直接或間接影響:一方面消費用于維系勞動力生存進入下一期生產(chǎn),另一方面消費增長有利于提高資本回報率,激發(fā)當(dāng)期投資與下一期生產(chǎn)積極性。即使撇開消費維系勞動力生存的作用不談,狹義而言,只有投資才能提供資本積累、進入生產(chǎn)函數(shù)、提供經(jīng)濟增長動能。消費影響資本回報率、激發(fā)投資的作用也不容忽視。

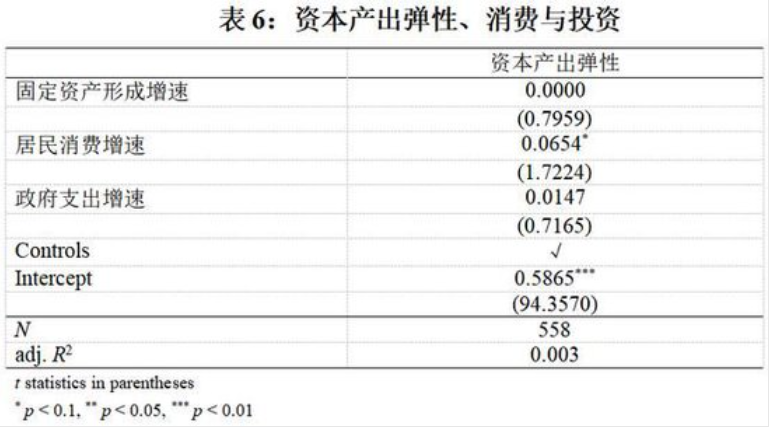

我們采用2000—2020年中國統(tǒng)計年鑒數(shù)據(jù)測算出資本產(chǎn)出彈性,即當(dāng)資本投入增加1個百分點時帶來的產(chǎn)出變化的百分比,并以此作為資本回報率的代理變量,構(gòu)建31個省份為截面的截面數(shù)據(jù),檢驗消費對資本產(chǎn)出彈性的影響(見表6)。

檢驗結(jié)果顯示,在樣本期內(nèi),固定資產(chǎn)投資增速對于資本產(chǎn)出彈性的作用并不顯著,但是居民消費支出顯著促進了資本產(chǎn)出彈性。這證明了投資、消費有效循環(huán)的重要性,也說明了投資只有在實現(xiàn)消費的基礎(chǔ)上,才能促進經(jīng)濟增長。資本回報率以及消費對資本回報率的影響,在企業(yè)全生命周期內(nèi)至關(guān)重要。只有以需求為牽引,特別是通過消費實現(xiàn)產(chǎn)品的銷售,才會有資本回報率并引至投資需求。

四、結(jié)論

本文回顧了經(jīng)濟學(xué)理論模型中投資與消費之間的關(guān)系,并通過中國統(tǒng)計年鑒數(shù)據(jù)以及世界銀行的國別數(shù)據(jù),在不同視角下檢驗了消費和投資之間的實證關(guān)系。結(jié)果發(fā)現(xiàn),消費和投資的關(guān)系隨著時間發(fā)生變化,消費與投資之間存在正均衡關(guān)系,這是傳統(tǒng)經(jīng)濟學(xué)文獻所忽視的。我國消費占比仍遠低于最優(yōu)水平,經(jīng)濟增長模式應(yīng)由政府引導(dǎo)投資逐漸轉(zhuǎn)變?yōu)橐韵M促進投資的模式。

投資是延遲的消費,消費則是另一種投資。當(dāng)個人或企業(yè)進行投資時,是將當(dāng)前的資源用于生產(chǎn)或發(fā)展,而不是立即消費,這意味著他們將享受回報和利潤的時間推遲到未來。因此,投資可以看作是將當(dāng)前的消費延遲到未來。消費則不僅僅是滿足當(dāng)前的需求,也可以被看作是一種對未來的投資。通過消費,個人或家庭可以提高自身的生活質(zhì)量、滿足需求,并為未來的發(fā)展提供基礎(chǔ)。同時,消費對投資和技術(shù)進步有引領(lǐng)和促進作用,成為一種潛在的投資力量。消費與投資的良性互動,是短期促進經(jīng)濟增長的良藥,更是長期持續(xù)發(fā)展的密鑰。

參考文獻

Blanchard O, Perotti R. An empirical characterization of the dynamic effects of changes in government spending and taxes on output[J]. the Quarterly Journal of economics, 2002, 117(4): 1329-1368.

Dumitrescu, E.-I., & Hurlin, C. (2012).Testing for Granger non-causality in heterogeneous panels. Economic Modelling, 29(4), 1450–1460.

Kuijs, Louis, 2005, “Investment and Saving in China,” Policy Research Working Paper No. 3633.

Linnemann,Ludger,and A. Schabert,2004,“Can Fiscal Spending Stimulate Private Consumption?”,Economics Letters,82,173—179.

Modigliani, Franco and Shi Cao, 2004, “The Chinese Saving Puzzle and the Life-Cycle Hypothesis,” Journal of Economic Literature pages 145-170.

蔡曉慧,茹玉驄.地方政府基礎(chǔ)設(shè)施投資會抑制企業(yè)技術(shù)創(chuàng)新嗎?——基于中國制造業(yè)企業(yè)數(shù)據(jù)的經(jīng)驗研究[J].管理世界,2016,(11):32-52.

胡永剛,郭新強.內(nèi)生增長、政府生產(chǎn)性支出與中國居民消費[J].經(jīng)濟研究,2012,47(09):57-71.

廖茂林,許召元,胡翠等.基礎(chǔ)設(shè)施投資是否還能促進經(jīng)濟增長?——基于1994~2016年省際面板數(shù)據(jù)的實證檢驗[J].管理世界,2018,34(05):63-73.

盛松成,龍玉,金輝. 消費與投資并不是相互排斥的關(guān)系,上海證券報,2023年2月19日。

張斌,茅銳.工業(yè)趕超與經(jīng)濟結(jié)構(gòu)失衡[J].中國社會科學(xué),2016(03):80-98+206.

備注:本文刊發(fā)于《比較》第131期

(本文作者介紹:中國人民銀行原參事,中國人民銀行調(diào)查統(tǒng)計司原司長。)

責(zé)任編輯:張志敏